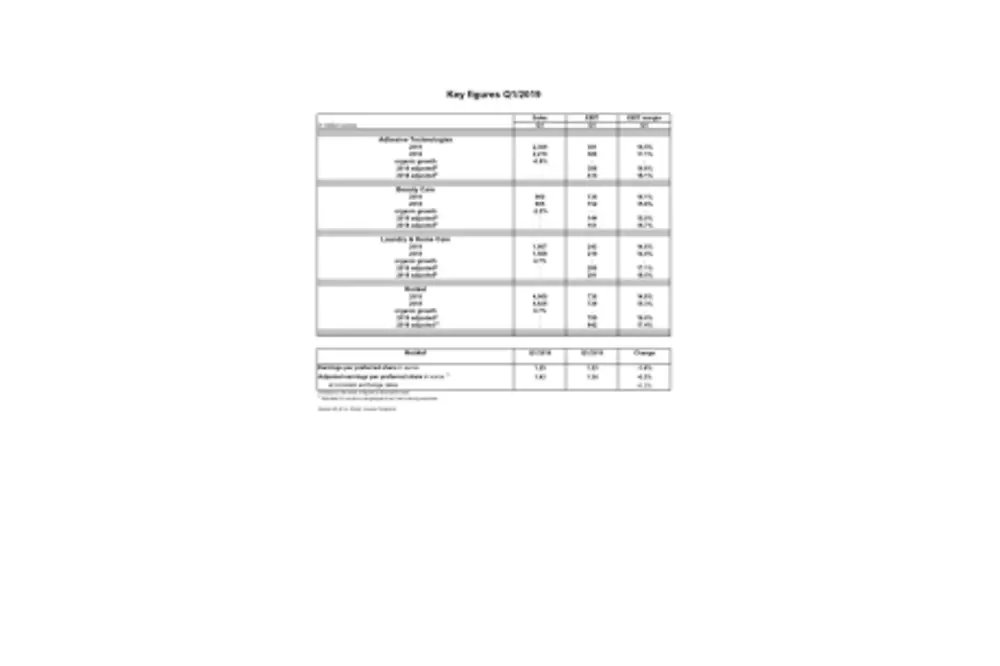

- Las ventas aumentaron 2,8% a 4.969 millones de euros, crecimiento orgánico +0,7%

- Beneficio operativo (EBIT)* alcanza los 795 millones de euros (-5,6%)

- Margen EBIT* a 16,0% (-140 puntos básicos)

- Ganancias por acción preferente (EPS)* llegan a 1,34 euros, -6.3% a tipos de cambio constantes

- Fuerte desarrollo del flujo de caja libre: 523 millones de euros

- Inversión en el crecimiento y aumento de la competitividad

“A pesar de un entorno de mercado cada vez más desafiante, Henkel logró un crecimiento positivo en las ventas en el primer trimestre, tanto en términos orgánicos como nominales. A nivel de Grupo, el margen EBIT ajustado y el desarrollo de EPS ajustadas estuvieron dentro del rango de nuestras perspectivas para todo el año fiscal ", dijo el CEO de Henkel, Hans Van Bylen.

“En general, nuestro desarrollo de negocios en el primer trimestre de 2019 fue mixto. Como se esperaba, nuestro negocio de Adhesive Technologies se vio afectado por la desaceleración de la producción industrial en varias industrias, con mejoras que se esperan en el segundo semestre de este año”, explicó Hans Van Bylen.

“En nuestros negocios de consumo, el desempeño de Beauty Care estuvo por debajo de nuestras expectativas. Si bien lanzamos con éxito nuevas marcas e innovaciones y nuestro negocio de cuidado capilar profesional continuó superando a los mercados, enfrentamos desarrollos negativos de nuestro negocio minorista en regiones clave como Europa Occidental y China. Estamos abordando este desempeño con medidas específicas, con el objetivo de impulsar el crecimiento y mejorar el rendimiento de nuestro negocio de Beauty Care", agregó Hans Van Bylen.

"Por otro lado, nuestro negocio de Laundry & Home Care tuvo un buen comienzo de año, también respaldado por el lanzamiento de innovaciones y nuevos productos".

Inversión en crecimiento y mejora de la competitividad

"En el futuro, nos centraremos en seguir fortaleciendo nuestro negocio, invertiremos en el crecimiento y la digitalización y continuaremos adaptando nuestras estructuras para alcanzar nuestros objetivos para todo el año", dijo Hans Bylen.

A principios de año, Henkel anunció que aumentaría las inversiones con el objetivo de capturar oportunidades de crecimiento adicionales, principalmente en sus negocios de consumo, y para acelerar aún más la transformación digital. Henkel también está implementando una serie de medidas para aumentar aún más la competitividad de sus negocios.

Perspectiva para 2019 confirmada

“Confirmamos la perspectiva para todo el año fiscal,” dijo Hans Van Bylen. “Esperamos un crecimiento orgánico de las ventas de entre 2 y 4 por ciento en el corriente año fiscal. Para el margen EBIT ajustado, esperamos un rango de 16 a 17 por ciento y un EPS ajustado en el rango de porcentaje un dígito medio inferior al año anterior a tipos de cambio constantes.”

Desempeño del negocio en el primer trimestre de 2019

Las ventas en el primer trimestre de 2019 aumentaron nominalmente 2,8% a 4.969 millones de euros. Orgánicamente, lo que excluye el impacto de los efectos del tipo de cambio y adquisiciones/desinversiones, las ventas mostraron un crecimiento de 0,7%. La contribución de las adquisiciones y desinversiones ascendieron a 0,6%. Los efectos del tipo de cambio tuvieron un impacto positivo de 1,5% sobre las ventas.

En la unidad de negocios de Adhesive Technologies, las ventas decrecieron orgánicamente un 0,8%, principalmente debido a la desaceleración en los sectores de electrónica y automotriz. Las ventas de la unidad de negocios de Beauty Care estuvieron orgánicamente 2,2% por debajo del mismo trimestre del año anterior, principalmente debido al débil desempeño del negocio minorista en Europa Occidental y China. La unidad de negocios de Laundry & Home Care registró un muy fuerte crecimiento orgánico de 4,7%, apoyado por las contribuciones positivas de los exitosos lanzamientos de nuevos productos e innovaciones en mercados clave.

Los mercados emergentes realizaron nuevamente una contribución por sobre la media al crecimiento orgánico del Grupo, con un buen crecimiento orgánico de las ventas de 2,2%. Los mercados maduros registraron un desempeño orgánico negativo de las ventas de -0,4%.

Las ventas en Europa Occidental decayeron orgánicamente 1,3%. Europa del Este alcanzó un crecimiento orgánico de 6,5%. En África/Oriente Medio, las ventas crecieron orgánicamente 13,5%. Las ventas en América del Norte incrementaron orgánicamente 1,1%. Latinoamérica alcanzó un crecimiento orgánico de 8,0%, y en la región Asia-Pacífico, las ventas estuvieron 8,8% por debajo del nivel del mismo trimestre del año anterior.

El beneficio operativo ajustado (EBIT) alcanzó los 795 millones de euros, 5,6% por debajo del nivel del primer trimestre de 2018 (842 millones de euros).

El rendimiento ajustado de las ventas (EBIT) fue 16,0%, 1,4 puntos porcentuales por debajo del nivel del año anterior.

El resultado por acción preferente ajustado decreció un 6,3% de 1,43 euros en el primer trimestre de 2018 a 1,34 euros en el primer trimestre de 2019. A tipos de cambio constantes, el desempeño de EPS también fue de -6,3%.

Con 6,6%, el capital neto de trabajo como porcentaje de las ventas estuvo por encima del nivel del primer trimestre de 2018 (6,2%).

Con 523 millones de euros, el flujo de caja libre en el primer trimestre de 2019 fue sustancialmente más alto que en el mismo período del año anterior (22 millones de euros). Este desempeño evidencia la especial habilidad de la compañía para generar flujo de caja libre.

Efectivo el 31 de Marzo de 2019, la posición financiera neta de Henkel mostró un balance de -2.478 millones de euros (31 de Diciembre de 2018: -2.895 millones de euros).

Desempeño de las Unidades de Negocios

La unidad de negocios de Adhesive Technologies generó un desempeño orgánico de las ventas ligeramente negativo de -0,8% en el primer trimestre. Nominalmente, las ventas crecieron un 1,7% a 2.309 millones de euros. El beneficio operativo ajustado alcanzó los 388 millones de euros después de 410 millones de euros en el mismo trimestre del año anterior. El rendimiento ajustado de las ventas fue 16,8% (primer trimestre de 2018: 18,1%).

Las ventas de la unidad de negocios de Beauty Care decrecieron orgánicamente 2,2% en el primer trimestre. En términos nominales, las ventas alcanzaron los 960 millones de euros después de 965 millones de euros en el mismo período del año anterior. El beneficio operativo ajustado de 144 millones de euros y el rendimiento ajustado de las ventas de 15,0% fueron más bajos que en el mismo trimestre del año anterior.

La unidad de negocios de Laundry & Home Care registró un crecimiento orgánico de las ventas de 4,7% en el primer trimestre. Nominalmente, las ventas crecieron 6,3% y alcanzaron los 1.667 millones de euros. Con 286 millones de euros, el beneficio operativo ajustado fue 1,9% por debajo del nivel del primer trimestre de 2018. El rendimiento ajustado de las ventas alcanzó 17,1% y estuvo por debajo del nivel del mismo trimestre del año anterior.

* Ajustado por cargos/ganancias únicas y costos de restructuración.

Esta información contiene declaraciones a futuro que se basan en estimaciones y supuestos actuales hechos por la gerencia corporativa de Henkel AG & Co. KGaA. Las declaraciones con respecto al futuro se caracterizan por el uso de palabras como "esperar", "intentar", "planear", "anticipar", "creer", "estimar" y términos similares. Tales declaraciones no deben entenderse de ninguna manera que garanticen que esas expectativas resultarán ser exactas. El rendimiento y los resultados futuros alcanzados por Henkel AG & Co. KGaA y sus compañías afiliadas dependen de una serie de riesgos e incertidumbres y, por lo tanto, pueden diferir sustancialmente de las declaraciones a futuro. Muchos de estos factores están fuera del control de Henkel y no se pueden estimar con precisión de antemano, como el entorno económico futuro y las acciones de los competidores y otros involucrados en el mercado. Henkel no planea ni se compromete a actualizar las declaraciones a futuro.

Este documento incluye, en el marco de información financiera aplicable no claramente definido, medidas financieras complementarias que son o pueden ser medidas de rendimiento alternativas (medidas que no corresponden a GAAP). Estas medidas financieras complementarias no deben considerarse aisladamente o como alternativas a las medidas de los activos netos y las posiciones financieras o los resultados de las operaciones de Henkel según se presentan de acuerdo con el marco de información financiera aplicable en sus Estados financieros consolidados. Otras compañías que informan o describen medidas de rendimiento alternativas de títulos similares pueden calcularlas de manera diferente.

Este documento se ha emitido solo con fines informativos y no pretende constituir un consejo de inversión o una oferta de venta, o una solicitud de una oferta de compra, de cualquier valor.